สำหรับบุคคลธรรมดา ใครก็ตามที่มีรายได้ สิ่งสำคัญมากอย่างหนึ่งที่ห้ามละเลยเด็ดขาด ก็คือ “การยื่นแบบภาษี” นั่นเอง ซึ่งการยื่นแบบภาษีในที่นี้คือการแสดงรายการข้อมูลว่าภายในปีนั้นๆเรามีรายได้เท่าไหร่ ให้สรรพากรได้ทราบ และถ้ารายได้ถึงเกณฑ์ที่กำหนด เราก็ต้องเสียภาษี

การยื่นแบบภาษีเป็นหน้าที่ของทุกคน แต่ก็มีหลายคนที่ยังไม่ค่อยเข้าใจกฎหมายภาษีดีเท่าที่ควร ทำให้ไม่ได้ยื่นแบบภาษี จนต้องโดนค่าปรับบ้าง เสียภาษีย้อนหลังบ้าง

เพราะฉะนั้นในบทความนี้เราจะมาให้ความรู้เกี่ยวกับภาษีเงินได้บุคคลธรรมดาทีละขั้นแบบละเอียด ใครที่ยังงง ยังไม่เคยยื่นแบบ อย่ารอช้า รีบมาดูกันเลย! เข้าใจปุ๊บยื่นแบบได้ปั๊บแน่นอน

ขั้นที่ 1: ประเภทเงินได้บุคคลธรรมดา

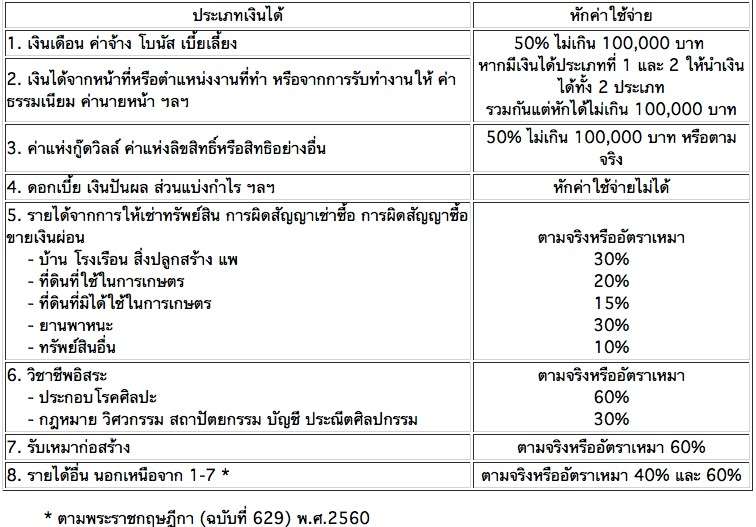

ตามกฎหมายแล้ว เงินได้บุคคลธรรมดา(บุคคลที่ประกอบอาชีพในนามของตัวเอง ไม่ใช่ในรูปแบบบริษัทหรือองค์กร) แบ่งประเภทออกเป็น 8 ดังนี้ ซึ่งก่อนที่จะไปยื่นแบบภาษี เราจำเป็นต้องทำความเข้าใจให้หมดก่อน เพื่อที่จะได้รู้ว่าเงินได้ของเราจัดอยู่ในประเภทไหน จะได้ยื่นให้ถูกต้อง

1. เงินได้ประเภทที่ 1 ได้แก่ เงินได้เนื่องจากการจ้างแรงงาน ไม่ว่าจะเป็น

- เงินเดือน ค่าจ้าง เบี้ยเลี้ยง โบนัส เบี้ยหวัด บำเหน็จ บำนาญ

- เงินค่าเช่าบ้านที่ได้รับจากนายจ้าง

- เงินที่คำนวณได้จากมูลค่าของการได้อยู่บ้าน ซึ่งนายจ้างให้อยู่โดยไม่เสียค่าเช่า

- เงินที่นายจ้างจ่ายชำระหนี้ใด ๆ ซึ่งลูกจ้างมีหน้าที่ต้องชำระ

- เงิน ทรัพย์สิน หรือประโยชน์ใด ๆ บรรดาที่ได้เนื่องจากการจ้างแรงงาน เช่น มูลค่าของการได้รับประทานอาหาร เป็นต้น

2. เงินได้ประเภทที่ 2 ได้แก่ เงินได้เนื่องจากหน้าที่หรือตำแหน่งงานที่ทำ หรือจากการรับทำงานให้ ไม่ว่าจะเป็น

- ค่าธรรมเนียม ค่านายหน้า ค่าส่วนลด

- เงินอุดหนุนในงานที่ทำ เบี้ยประชุม บำเหน็จ โบนัส

- เงินค่าเช่าบ้านที่ได้รับเนื่องจากหน้าที่หรือตำแหน่งงานที่ทำ หรือจากการรับทำงานให้

- เงินที่คำนวณได้จากมูลค่าของการได้อยู่บ้าน ที่ผู้จ่ายเงินได้ให้อยู่โดยไม่เสียค่าเช่า

- เงินที่ผู้จ่ายเงินได้จ่ายชำระหนี้ใด ๆ ซึ่งผู้มีเงินได้มีหน้าที่ต้องชำระ

- เงิน ทรัพย์สิน หรือประโยชน์ใด ๆ บรรดาที่ได้เนื่องจากหน้าที่หรือตำแหน่งงานที่ทำหรือ จากการรับทำงานให้นั้น ไม่ว่าหน้าที่หรือตำแหน่งงาน หรืองานที่รับทำให้นั้นจะเป็นการประจำหรือชั่วคราว

3. เงินได้ประเภทที่ 3ได้แก่ ค่าแห่งกู๊ดวิลล์ ค่าแห่งลิขสิทธิ์หรือสิทธิอย่างอื่น เงินปี หรือเงินได้ที่มีลักษณะ เป็นเงินรายปีอันได้มาจากพินัยกรรม นิติกรรมอย่างอื่น หรือคำพิพากษาของศาล

4. เงินได้ประเภทที่ 4 ได้แก่ ดอกเบี้ย เงินปันผล เงินส่วนแบ่งกำไร เงินลดทุน เงินเพิ่มทุน ผลประโยชน์ที่ได้จากการโอนหุ้น ฯลฯ เป็นต้น

(ก) ดอกเบี้ยพันธบัตร ดอกเบี้ยเงินฝาก ดอกเบี้ยหุ้นกู้ ดอกเบี้ยตั๋วเงิน ดอกเบี้ยเงินกู้ยืม ไม่ว่าจะมี หลักประกันหรือไม่ ดอกเบี้ยเงินกู้ยืมที่อยู่ในบังคับต้องถูกหักภาษีไว้ ณ ที่จ่ายตามกฎหมายว่าด้วยภาษีเงินได้ปิโตรเลียมเฉพาะส่วนที่เหลือจากถูกหักภาษีไว้ ณ ที่จ่ายตามกฎหมายดังกล่าว หรือผลต่างระหว่างราคาไถ่ถอน กับราคาจำหน่ายตั๋วเงินหรือตราสารแสดงสิทธิในหนี้ที่บริษัท หรือห้างหุ้นส่วนนิติบุคคล หรือนิติบุคคลอื่น เป็นผู้ออกและจำหน่ายครั้งแรกในราคาต่ำกว่าราคาไถ่ถอน รวมทั้งเงินได้ที่มีลักษณะทำนองเดียวกันกับดอกเบี้ย ผลประโยชน์หรือค่าตอบแทนอื่น ๆ ที่ได้จากการให้กู้ยืมหรือจากสิทธิเรียกร้องในหนี้ทุกชนิดไม่ว่าจะมีหลักประกันหรือไม่ก็ตาม

(ข) เงินปันผล เงินส่วนแบ่งของกำไร หรือประโยชน์อื่นใดที่ได้จากบริษัทหรือห้างหุ้นส่วนนิติบุคคล กองทุนรวม หรือสถาบันการเงินที่มีกฎหมายไทยให้จัดตั้งขึ้นโดยเฉพาะสำหรับให้กู้ยืมเงิน ฯลฯ

(ค) เงินโบนัสที่จ่ายแก่ผู้ถือหุ้น หรือผู้เป็นหุ้นส่วนในบริษัทหรือห้างหุ้นส่วนนิติบุคคล

(ง) เงินลดทุนของบริษัทหรือห้างหุ้นส่วนนิติบุคคลเฉพาะส่วนที่จ่ายไม่เกินกว่ากำไรและเงินที่กันไว้รวมกัน

(จ) เงินเพิ่มทุนของบริษัทหรือห้างหุ้นส่วนนิติบุคคลซึ่งตั้งจากกำไรที่ได้มาหรือรับช่วงกันไว้รวมกัน

(ฉ) ผลประโยชน์ที่ได้จากการที่บริษัทหรือห้างหุ้นส่วนนิติบุคคลควบเข้ากันหรือรับช่วงกันหรือ เลิกกัน ซึ่งตีราคาเป็นเงินได้เกินกว่าเงินทุน

(ช) ผลประโยชน์ที่ได้จากการโอนการเป็นหุ้นส่วนหรือโอนหุ้น หุ้นกู้ พันธบัตร หรือตั๋วเงิน หรือ ตราสารแสดงสิทธิในหนี้ ที่บริษัทหรือห้างหุ้นส่วนนิติบุคคล หรือนิติบุคคลอื่นเป็นผู้ออก ทั้งนี้เฉพาะซึ่งตีราคา เป็นเงินได้เกินกว่าที่ลงทุน

เงินได้ประเภทที่ 4 ในหลาย ๆ กรณี กฎหมายให้สิทธิที่จะเลือกเสียภาษีโดยวิธีหักภาษี ณ ที่จ่าย แทนการนำไปรวมคำนวณกับเงินได้อื่นตามหลักทั่วไป ซึ่งจะทำให้ผู้มีเงินได้ที่ต้องเสียภาษีตามบัญชีอัตราภาษี ในอัตราที่สูงกว่าอัตราภาษี หัก ณ ที่จ่าย สามารถประหยัดภาษีได้

5. เงินได้ประเภทที่ 5 เงินได้จากการให้เช่าทรัพย์สิน เงินหรือประโยชน์อย่างอื่น ที่ได้เนื่องจาก

- การให้เช่าทรัพย์สิน

- การผิดสัญญาเช่าซื้อทรัพย์สิน

- การผิดสัญญาซื้อขายเงินผ่อนซึ่งผู้ขายได้รับคืนทรัพย์สินที่ซื้อขายนั้นโดยไม่ต้องคืนเงินหรือประโยชน์ที่ได้รับไว้แล้ว

6. เงินได้ประเภทที่ 6 ได้แก่ เงินได้จากวิชาชีพอิสระ คือวิชากฎหมาย การประกอบโรคศิลป วิศวกรรม สถาปัตยกรรม การบัญชี ประณีตศิลปกรรม หรือวิชาชีพอื่นซึ่งจะได้มีพระราชกฤษฎีกากำหนดชนิดไว้

7. เงินได้ประเภทที่ 7 ได้แก่ เงินได้จากการรับเหมาที่ผู้รับเหมาต้องลงทุนด้วยการจัดหาสัมภาระ ในส่วนสำคัญนอกจากเครื่องมือ

8. เงินได้ประเภทที่ 8 ได้แก่ เงินได้จากการธุรกิจ การพาณิชย์ การเกษตร การอุตสาหกรรม การขนส่ง การขายอสังหาริมทรัพย์ หรือการอื่นนอกจากที่ระบุไว้ในประเภทที่ 1 ถึงประเภทที่ 7 แล้ว

อธิบายเพิ่มเติม:

- ใครที่ทำงานประจำ เวลายื่นแบบภาษี ให้เลือกประเภทแรก เพราะตัวกฎหมายระบุชัดเจนว่ารายได้ประเภทนี้รวมถึงเงินเดือนด้วย

- ใครที่ทำงานอิสระ รายได้สามารถจัดอยู่ในประเภทใดก็ได้ ตั้งแต่ 2-8 ต้องดูเป็นกรณีไปว่ารายได้ของตนเองเข้ากับประเภทไหนมากที่สุด อย่างเช่น เป็นทนายความ เปิดสำนักกฎหมายเอง ก็ให้เลือกประเภทที่ 6

- และสำหรับใครที่รายได้ไม่เข้ากับประเภทไหนๆเลย ก็ให้เลือกประเภทที่ 8 โดยประเภทที่ 8 นี้หมายรวมถึงรายได้ของบรรดาพ่อค้าแม่ขายทั้งหลาย ทั้งออฟไลน์และออนไลน์ด้วย

- สุดท้ายแล้วถ้าหากไม่แน่ใจจริงๆว่ารายได้ของตนเองถูกจัดอยู่ในประเภทไหน สามารถโทรปรึกษาสรรพากรได้

ขั้นที่ 2: รายได้เท่านี้ ต้องเสียภาษีเท่าไหร่

ระบบการเก็บภาษีของบ้านเราเป็นแบบขั้นบันได หมายความว่ายิ่งมีรายได้มาก ก็ยิ่งต้องเสียภาษีมากนั่นเอง

เริ่มแรกให้มาดูกันก่อนว่ารายได้ของเราเท่านี้ ต้องเสียภาษีเท่าไหร่ ซึ่งอัตราภาษีที่ใช้ปัจจุบันเป็นอัตราภาษีเงินได้บุคคลธรรมดาปี 2560 ที่ถูกปรับปรุงมาจากแบบเก่า เพื่อเอื้อให้เกิดความยุติธรรมในกระบวนการจัดเก็บภาษี ลองมาดูแบบเทียบแบบเก่า-ใหม่กันไปเลย

เริ่มที่แบบเก่า(ปี 2559)…

เงินได้สุทธิ อัตราภาษี

0-150,000 ไม่ต้องเสียภาษี

150,001 – 300,000 5%

300,001 – 500,000 10%

500,001 – 750,000 15%

750,001 – 1,000,000 20%

1,000,001 – 2,000,000 25%

2,000,001 – 4,000,000 30%

4,000,001 ขึ้นไป 35%

ต่อมาแบบใหม่…

เงินได้สุทธิ อัตราภาษี

0-150,000 ไม่ต้องเสียภาษี

150,001 – 300,000 5%

300,001 – 500,000 10%

500,001 – 750,000 15%

750,001 – 1,000,000 20%

1,000,001 – 2,000,000 25%

2,000,001 – 5,000,000 30%

5,000,001 ขึ้นไป 35%

อธิบายเพิ่มเติม:

- รายได้สุทธิหมายถึงรายได้ที่ผ่านการหักด้วยค่าลดหย่อนและค่าใช้จ่ายต่างๆเรียบร้อยแล้ว ไม่ใช่จำนวนเงินทั้งหมดที่หาได้ในปีนั้นๆ

- รายได้สุทธิที่แสดงในข้อมูลข้างต้น คือรายได้ของทั้งปี

ขั้นที่ 3: การหักค่าใช้จ่ายและค่าลดหย่อนตามกฎหมาย

อย่างที่อธิบายไปในขั้นที่ 2 ว่ารายได้ที่จะนำมาคำนวนภาษีนั้นต้องผ่านการหักค่าลดหย่อนและค่าใช้จ่ายต่างๆตามกฎหมายก่อน เพราะฉะนั้น ในขั้นที่ 3 นี้เราจะมาดูกันว่าค่าลดหย่อนและค่าใช้จ่ายตามกฎหมายที่ว่ามีอะไรบ้าง เทียบแบบเก่าและแบบใหม่ เพราะนอกจากอัตราภาษีที่มีการปรับปรุงแล้ว ค่าลดหย่อนต่างๆก็ถูกปรับปรุงด้วย โดยให้ลดหย่อนได้มากขึ้น ทำให้เสียภาษีน้อยลงนั่นเอง

ค่าลดหย่อน

(1) กรณีบุคคลธรรมดา หรือผู้ถึงแก่ความตายระหว่างปีภาษี

1. ผู้มีเงินได้ 60,000 บาท

2.คู่สมรส (ไม่มีเงินได้) 60,000 บาท

3. ผู้มีเงินได้หรือคู่สมรสต่างฝ่ายต่างมีเงินได้ ให้หักลดหย่อนรวมกันได้ ไม่เกิน 120,000 บาท

4. บุตรชอบด้วยกฎหมายและบุตรบุญธรรม หักค่าลดหย่อนได้คนละ 30,000 บาท ต้องเข้าเงื่อนไข ดังนี้

- บุตรชอบด้วยกฎหมาย หักลดหย่อนได้ไม่จำกัดจำนวน

- บุตรบุญธรรม หักลดหย่อนได้ไม่เกิน 3 คน

- กรณีมีบุตรชอบด้วยกฎหมายที่มีชีวิตอยู่จำนวนตั้งแต่ 3 คน จะนำบุตรบุญธรรมมาหักอีกไม่ได้

- กรณีมีบุตรชอบด้วยกฎหมายมีจำนวนไม่ถึง 3 คน ให้นำบุตรบุญธรรมมาหักได้รวมกับบุตรชอบด้วยกฎหมาย แต่รวมกันต้องไม่เกิน 3 คน

บุตรที่นำมาหักลดหย่อนต้องไม่มีเงินได้ตั้งแต่ 30,000 บาทขึ้นไป และเข้าหลักเกณฑ์ ดังต่อไปนี้

- เป็นผู้เยาว์

- บุตรมีอายุไม่เกิน 25 ปี และกำลังศึกษาในระดับมหาวิทยาลัยหรืออุดมศึกษา

- เป็นผู้ที่ศาลสั่งให้เป็นคนไร้ความสามารถหรือเสมือนไร้ความสามารถอันอยู่ในความอุปการะเลี้ยงดู

การนับจำนวนบุตรให้นับเฉพาะบุตรที่มีชีวิตอยู่ตามลำดับอายุสูงสุดของบุตร โดยนับรวมบัตรที่อยู่ในเกณฑ์ได้รับการลดหย่อนด้วย

5. ค่าอุปการะเลี้ยงดูบิดามารดาที่มีอายุ 60 ปีขึ้นไป และอยู่ในความอุปการะเลี้ยงดูของผู้มีเงินได้ โดยบิดามารดาต้องมีเงินได้พึงประเมินในปีภาษีที่ขอหักลดหย่อนไม่เกิน 30,000 บาท หักค่าลดหย่อน คนละ 30,000 บาท และสามารถหักลดหย่อนสำหรับบิดามารดาของคู่สมรสได้อีกคนละ 30,000 บาท

6. ค่าอุปการะเลี้ยงดูคนพิการหรือคนทุพพลภาพ หักค่าลดหย่อน คนละ 60,000 บาท

7. ค่าเบี้ยประกันชีวิต (กรมธรรม์อายุ 10 ปีขึ้นไป) ของผู้มีเงินได้หักค่าลดหย่อนและได้รับการยกเว้นภาษีเงินได้สำหรับเงินได้เท่าที่จ่ายจริงแต่ไม่เกิน 100,000 บาท ทั้งนี้ หากคู่สมรสมีการประกันชีวิต และความเป็นสามีภริยาได้มีอยู่ตลอดปีภาษี ผู้มีเงินได้มีสิทธิหักลดหย่อน สำหรับเบี้ยประกันชีวิตของคู่สมรสที่ไม่มีเงินได้ตามจำนวนที่จ่ายจริงแต่ไม่เกิน 10,000 บาท แต่หากสามีภริยาต่างฝ่ายต่างมีเงินได้

(ก) ถ้าความเป็นสามีภริยามิได้มีอยู่ตลอดปีภาษีที่ได้รับยกเว้นภาษี ให้สามีและภริยาซึ่งเป็นผู้มีเงินได้ต่างฝ่ายต่างได้รับยกเว้นภาษีตามจำนวนที่จ่ายจริง เฉพาะส่วนที่เกิน 10,000 บาท แต่ไม่เกิน 90,000 บาท ซึ่งไม่เกินเงินได้พึงประเมินของแต่ละคนหลังจากหักค่าใช้จ่าย ตามมาตรา 42 ทวิ ถึง มาตรา 46 แห่งประมวลรัษฎากรแล้ว

(ข) ถ้าความเป็นสามีภริยาได้มีอยู่ตลอดปีภาษีที่ได้รับยกเว้นภาษีและภริยาไม่ใช้สิทธิแยกยื่นรายการและเสียภาษีต่างหากจากสามีตามมาตรา 57 เบญจ แห่งประมวลรัษฎากร ให้สามีและภริยาซึ่งเป็นผู้มีเงินได้ต่างฝ่ายต่างได้รับยกเว้นภาษีตามจำนวนที่จ่ายจริง เฉพาะส่วนที่เกิน 10,000 บาท แต่ไม่เกิน 90,000 บาท ซึ่งไม่เกินเงินได้พึงประเมินของแต่ละคนหลังจากหักค่าใช้จ่าย ตามมาตรา 42 ทวิ ถึงมาตรา 46 แห่งประมวลรัษฎากรแล้ว

(ค) ถ้าความเป็นสามีภริยาได้มีอยู่ตลอดปีภาษีที่ได้รับยกเว้นภาษีและภริยาใช้สิทธิแยกยื่นรายการและเสียภาษีต่างหากจากสามี ตามมาตรา 57 เบญจ แห่งประมวลรัษฎากร ให้สามีและภริยาซึ่งเป็นผู้มีเงินได้ต่างฝ่ายต่างได้รับยกเว้นภาษีตามจำนวนที่จ่ายจริง เฉพาะส่วนที่เกิน 10,000 บาท แต่ไม่เกิน 90,000 บาท ซึ่งไม่เกินเงินได้พึงประเมินของแต่ละคนหลังจากหักค่าใช้จ่าย ตามมาตรา 42 ทวิ ถึงมาตรา 46 แห่งประมวลรัษฎากรแล้ว

8. ค่าเบี้ยประกันสุขภาพบิดามารดาของผู้มีเงินได้และคู่สมรส หักค่าลดหย่อนเท่าที่จ่ายจริง แต่ไม่เกิน 15,000 บาท ทั้งนี้ บิดามารดาของผู้มีเงินได้และคู่สมรสต้องไม่มีเงินได้พึงประเมินในปีภาษีที่ใช้สิทธิยกเว้นภาษีเงินได้เกิน 30,000 บาท

9. เงินสะสมที่จ่ายเข้ากองทุนสำรองเลี้ยงชีพ หักลดหย่อนได้ตามจำนวนที่ได้จ่ายไปจริงในปีภาษี แต่ไม่เกิน 10,000 บาท ส่วนที่เกิน 10,000 บาทแต่ไม่เกิน 490,000 บาท ซึ่งไม่เกินร้อยละ 15 ของค่าจ้างให้หักจากเงินได้

10. เงินค่าซื้อหน่วยลงทุนในกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ได้รับยกเว้นเท่าที่จ่ายเงินค่าซื้อหน่วยลงทุนในกองทุนรวมเพื่อการเลี้ยงชีพตามกฎหมายว่าด้วยหลักทรัพย์และตลาดหลักทรัพย์ ในอัตราไม่เกินร้อยละ 15 ของเงินได้พึงประเมินที่ได้รับซึ่งต้องเสียภาษีเงินได้ในปีภาษีนั้น และเมื่อรวมกับเบี้ยประกันชีวิตแบบบำนาญ เงินสะสมเข้ากองทุนสำรองเลี้ยงชีพ เงินสะสมเข้ากองทุนบำเหน็จบำนาญข้าราชการ เงินสะสมเข้ากองทุนสงเคราะห์ตามกฎหมายว่าด้วยโรงเรียนเอกชน และเงินสะสมเข้ากองทุนการออมแห่งชาติแล้ว ต้องไม่เกิน 500,000 บาท

11. ค่าเบี้ยประกันชีวิตแบบบำนาญ หักค่าลดหย่อนในอัตราร้อยละ 15 ของเงินได้ที่นำมาเสียภาษีเงินได้ในแต่ละปี แต่ไม่เกิน 200,000 บาทต่อปี

ทั้งนี้ ต้องเป็นค่าเบี้ยประกันชีวิตแบบบำนาญ ความคุ้มครองตั้งแต่ 10 ปีขึ้นไป และจ่ายผลประโยชน์เงินบำนาญเมื่อผู้มีเงินได้อายุตั้งแต่ 55 ปีขึ้นไปถึงอายุ 85 ปีหรือกว่านั้น และเมื่อรวมกับเงินสะสมเข้ากองทุนสำรองเลี้ยงชีพ เงินสะสมเข้ากองทุนบำเหน็จบำนาญข้าราชการ (กบข.) เงินสะสมเข้ากองทุนสงเคราะห์ตามกฎหมายว่าด้วยโรงเรียนเอกชน เงินที่ซื้อหน่วยลงทุนในกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) และเงินสะสมเข้ากองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

12. เงินสะสมกองทุนการออมแห่งชาติ ตามจำนวนที่จ่ายจริง แต่ไม่เกิน 500,000 บาท และเมื่อรวมกับเบี้ยประกันชีวิตแบบบำนาญ เงินสะสมเข้ากองทุนสำรองเลี้ยงชีพ เงินสะสมเข้ากองทุนบำเหน็จบำนาญข้าราชการ เงินสะสมเข้ากองทุนสงเคราะห์ตามกฎหมายว่าด้วยโรงเรียนเอกชน และเงินที่ซื้อหน่วยลงทุนในกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) แล้วต้องไม่เกิน 500,000 บาท

13. ค่าซื้อหน่วยลงทุนในกองทุนรวมหุ้นระยะยาว (LTF) หักค่าลดหย่อนเท่าที่จ่ายจริง แต่ไม่เกินร้อยละ 15 ของเงินได้พึงประเมินที่ได้รับซึ่งต้องเสียภาษีเงินได้ในปีนั้น แต่ไม่เกิน 500,000 บาท และต้องถือหน่วยลงทุนในกองทุนรวมระยะยาวต่อเนื่องกันไม่น้อยกว่า 7 ปีปฏิทิน แต่ไม่รวมถึงกรณีผู้มีเงินได้ไถ่ถอนหน่วยลงทุนรวมหุ้นระยะยาว เพราะทุพพลภาพหรือตาย

14. ดอกเบี้ยกู้ยืมที่จ่ายให้แก่ธนาคารหรือสถาบันการเงินอื่น บริษัทประกันชีวิต สหกรณ์ หรือนายจ้าง สำหรับการกู้ยืมเงินเพื่อซื้อ เช่าซื้อ หรือสร้างอาคารอยู่อาศัย โดยจำนองอาคารที่ซื้อหรือสร้างเป็นประกันการกู้ยืม หักค่าลดหย่อนตามจำนวนเท่าที่จ่ายจริง แต่ไม่เกิน 100,000 บาท

15. เงินสมทบประกันสังคม หักค่าลดหย่อนเท่าที่จ่ายจริง

16. ค่าเบี้ยประกันสุขภาพ หักค่าลดหย่อนเท่าที่จ่ายจริง แต่ไม่เกิน 15,000 บาท แต่เมื่อรวมกับเบี้ยประกันชีวิตสำหรับกรมธรรม์ประกันชีวิตที่มีกำหนดตั้งแต่ 10 ปีขึ้นไป และเงินฝากที่จ่ายไว้กับธนาคารที่มีกฎหมายจัดตั้งขึ้นโดยเฉพาะแล้ว ต้องไม่เกิน 100,000 บาท

17. เงินบริจาค

- เงินบริจาคสนับสนุนการศึกษา หักลดหย่อนได้ 2 เท่าของที่จ่ายจริง แต่ไม่เกินร้อยละ 10 ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อนอื่น

- เงินบริจาคสาธารณประโยชน์ หักลดหย่อนได้ 2 เท่าของที่จ่ายจริง แต่ไม่เกินร้อยละ 10 ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อนอื่น ได้แก่ เงินบริจาคให้แก่กองทุนพัฒนาครู คณาจารย์ และบุคลากรทางการศึกษาที่กระทรวงศึกษาธิการจัดตั้งขึ้น เงินบริจาคในการจัดหาหนังสือหรือสื่ออิเล็กทรอนิกส์เพื่อส่งเสริมการอ่าน เงินบริจาคในการจัดให้คนพิการได้รับสิทธิเข้าถึงและใช้ประโยชน์ได้จากสิ่งอำนวยความสะดวก เงินบริจาคให้แก่องค์กรปกครองส่วนท้องถิ่นในการจัดตั้งศูนย์พัฒนาเด็กเล็ก เงินบริจาคเพื่อสนับสนุนการกีฬา และเงินบริจาคเข้าโครงการฝึกอบรมอาชีพและการจัดกิจกรรมที่เกี่ยวข้องกับการบำบัดแก้ไข ฟื้นฟู และสงเคราะห์เด็กและเยาวชนของสถานพินิจและคุ้มครองเด็กและเยาวชนหรือศูนย์ฝึกและอบรมเด็กและเยาวชน กระทรวงยุติธรรม เงินบริจาคให้กองทุนพัฒนาสิ่งปลอดภัยและสร้างสรรค์ กองทุนเสริมงานวัฒนธรรม กองทุนเสริมศิลปะร่วมสมัย กองทุนส่งเสริมงานจดหมายเหตุหรือกองทุนโบราณคดี และเงินบริจาคให้สถานศึกษาของรัฐ โรงเรียนเอกชน (แต่ไม่รวมถึงโรงเรียนนอกระบบ)

- เงินบริจาคเพื่อช่วยเหลือผู้ประสบอุทกภัยที่เกิดขึ้นในประเทศไทย หักลดหย่อนได้ 1.5 เท่าของที่จ่ายจริง แต่ไม่เกิน ร้อยละ 10 ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อนอื่น ต้องบริจาค ระหว่างวันที่ 1 มกราคม – 31 มีนาคม 2560 และระหว่างวันที่ 5 กรกฎาคม – 31 ตุลาคม 2560 มติ ครม. เมื่อวันที่ 31 ตุลาคม 2560 ขยายระยะเวลาให้ถึงวันที่ 31 ธันวาคม 2560

- เงินบริจาคทั่วไป หักลดหย่อนได้เท่าที่จ่ายจริง แต่ไม่เกินร้อยละ 10 ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อนอื่น

เพิ่มเติม

ลดหย่อนตามมาตรการภาษีกระตุ้นเศรษฐกิจของรัฐ

1. ค่าซื้ออสังหาริมทรัพย์ตามมาตรการกระตุ้นเศรษฐกิจ (บ้านหลังแรก) หักลดหย่อนสำหรับการซื้ออสังหาริมทรัพย์ฯ ที่มีมูลค่าไม่เกิน 3,000,000 บาท แต่ไม่เกินร้อยละ 20 ของค่าซื้ออสังหาริมทรัพย์ฯ ที่เป็นอาคารพ้อมที่ดินหรือห้องชุดในอาคารชุด ซึ่งได้จ่ายค่าซื้ออสังหาริมทรัพย์และมีการจดทะเบียนโอนกรรมสิทธิ์ระหว่างวันที่ 13 ตุลาคม 2558 – 31 ธันวาคม 2559 ทั้งนี้ ใช้สิทธิยกเว้นภาษีเป็นเวลา 5 ปีต่อเนื่องกัน นับแต่ปีภาษีที่มีการาจดทะเบียนโอนกรรมสิทธิ์โดยให้ใช้สิทธิจำนวนเท่า ๆ กันในแต่ละปี

2. ค่าซ่อมแซมบ้านและรถที่ได้รับผลกระทบจากอุทกภัย ทรัพย์สินที่ได้รับความเสียหาย

2.1 ค่าซ่อมแซมบ้าน

ค่าซ่อมแซมหรือค่าวัสดุหรืออุปกรณ์ที่จ่าย ระหว่างวันที่ 1 ธันวาคม 2559 – 31 พฤษภาคม 2560 และระหว่างวันที่ 5 กรกฎาคม 2560 – 31 ธันวาคม 2560 หักลดหย่อนได้ตามจำนวนที่จ่ายจริง แต่ไม่เกิน 100,000 บาท โดยทรัพย์สินนั้นได้รับความเสียหายจากอุทกภัยในช่วงระยะเวลาดังกล่าวและอยู่ในพื้นที่ที่ทางราชการประกาศให้เป็นพื้นที่เกิดอุทกภัย

2.2 ค่าซ่อมแซมรถ

ค่าซ่อมแซมหรือค่าวัสดุหรืออุปกรณ์ในการซ่อมแซมรถที่จ่าย ระหว่างวันที่ 1 ธันวาคม 2559 – 31 พฤษภาคม 2560 และระหว่างวันที่ 5 กรกฎาคม 2560 – 31 ธันวาคม 2560 หักลดหย่อนได้ตามจำนวนที่จ่ายจริง แต่ไม่เกิน 30,000 บาท โดยรถหรืออุปกรณ์หรือสิ่งอำนวยความสะดวกในรถเสียหายจากการถูกน้ำท่วมเนื่องจากอุทกภัยในช่วงระยะเวลาดังกล่าวและอยู่ในพื้นที่ที่ทางราชการประกาศให้เป็นพื้นที่เกิดอุทกภัย และต้องเป็นเจ้าของกรรมสิทธิ์หรือผู้เช่าซื้อรถ

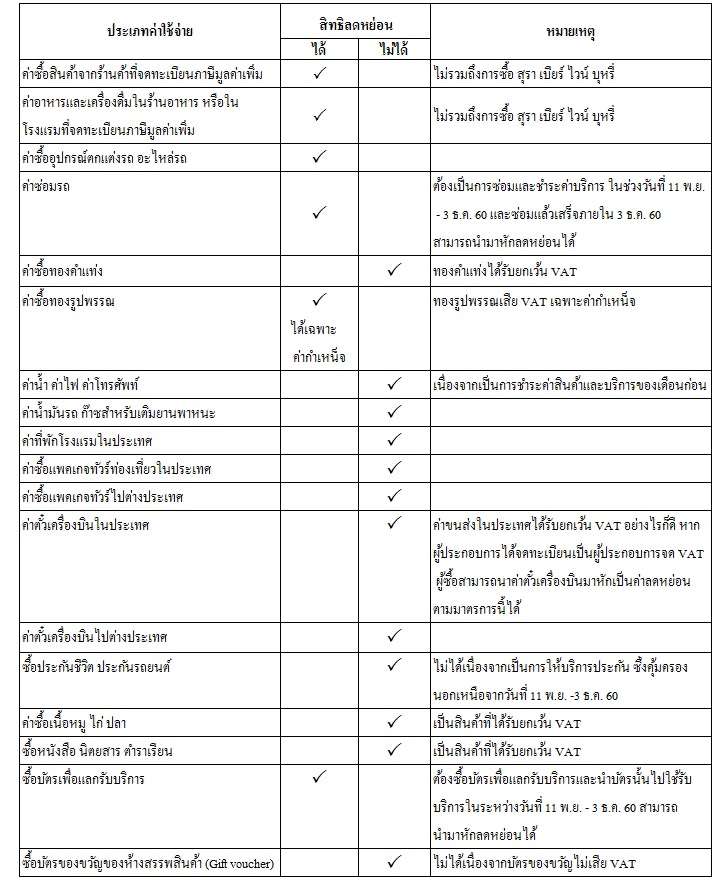

3. ชอปช่วยชาติ หักลดหย่อนเท่าที่จ่ายจริง แต่ไม่เกิน 15,000 บาท จากการซื้อสินค้าหรือบริการจากผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่มและขอหลักฐานใบกำกับภาษีเต็มรูป ระหว่างวันที่ 11 พฤศจิกายน – 3 ธันวาคม 2560

ตารางแสดงรายการสินค้าและบริการที่สามารถนำมาหักเป็นค่าลดหย่อนทางภาษี

(2) กรณีห้างหุ้นส่วนสามัญที่มิใช่นิติบุคคล หรือคณะบุคคลที่ไม่ใช่นิติบุคคล หักค่าลดหย่อนได้คนละ 60,000 บาท แต่รวมกันต้องไม่เกิน 120,000 บาท

1. เงินบริจาคสนับสนุนการศึกษาและการกีฬา หักได้ 2 เท่าของที่จ่ายจริง แต่ไม่เกินร้อยละ 10 ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อน

2. เงินบริจาค หักได้เท่าที่จ่ายจริง แต่ไม่เกินร้อยละ 10 ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อน

(3) กรณีกองมรดกที่ยังไม่ได้แบ่ง หักค่าลดหย่อนได้ 60,000 บาท

1. เงินบริจาคสนับสนุนการศึกษาและการกีฬา หักได้ 2 เท่าของที่จ่ายจริง แต่ไม่เกินร้อยละ 10 ของ เงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อน

2. เงินบริจาค หักได้เท่าที่จ่ายจริง แต่ไม่เกินร้อยละ 10 ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อน

ค่าใช้จ่าย(รายได้แต่ละประเภทหักค่าใช้จ่ายได้ไม่เท่ากัน)

ขั้นที่ 4: วิธีคำนวนภาษีเงินได้บุคคลธรรมดา

ที่จริงแล้วเราไม่จำเป็นต้องคำนวนภาษีล่วงหน้า เพราะปัจจุบันสรรพากรเปิดให้ยื่นแบบผ่านอินเตอร์เน็ตได้ ซึ่งเมื่อเราคีย์ข้อมูลเข้าไปครบแล้ว ระบบก็จะคำนวนให้เราโดยอัตโนมัติว่าเราต้องเสียภาษีเท่าไหร่ แต่สำหรับใครที่อยากจะคำนวนไว้ก็ไม่เป็นไร ลองมาดูวิธีกันเลย ทำได้ง่ายๆ ไม่ยาก

วิธีคร่าวๆคือก็ให้เอาจำนวนเงินทั้งหมดที่เราหาได้ในปีนั้นๆ มาลบด้วยค่าลดหย่อนต่างๆที่เรามีสิทธินั่นเอง จากนั้นจึงเอาไปคูณกับอัตราภาษีที่ตรงกับรายได้สุทธิของเรา

ตัวอย่างเช่น…

- รายได้ทั้งปี 800,000 บาท

- ทำงานประจำ (หักค่าใช้จ่ายได้ 100,000 บาท)

- ไม่มีบุตร (ไม่ต้องหัก)

- โสด (ไม่ต้องหัก)

- เพิ่งซื้อบ้านหลังแรก (หักได้ 200,000 บาท)

- ทำประกันสังคมอยู่ (หักได้ 9,000 บาท)

จะคำนวนภาษีโดย…

800,000-100,000-200,000-9,000=491,000 บาท(นำรายได้ของทั้งปีมาลบด้วยค่าใช้จ่ายและค่าลดหย่อนต่างๆก่อน

จะได้เงินได้สุทธิออกมา 491,000 บาท ซึ่งต้องเสียภาษีที่ 10%

จากนั้นให้นำ 491,000 บาทมาลบด้วย 300,000 โดยใน 300,000 นี้ ประกอบด้วย 150,000 แรกที่ได้รับการยกเว้นภาษีตามกฎหมาย และอีก150,000 คือช่วงเงินได้สุทธิในขั้นที่ต่ำกว่าอัตรา 10% หนึ่งชั้น ซึ่งก็คือขั้น 5% ที่มีภาษีสะสมสูงสุดอยู่แล้ว 7,500 บาท(เราจะนำ 7,500 บาทนี้ไปคำนวนในขั้นตอนสุดท้าย ตอนนี้อย่าเพิ่งทำอะไรกับมัน)

491,000-300,000=191,000

จากนั้น >>> 191,000 หาร 100 คูณด้วย 10(อัตราภาษีที่ต้องเสีย) จะได้ 19,100 บาท จากนั้นนำ 19,100 ไปรวมกับ 7,500 บาทก็เป็นอันเสร็จสิ้น สรุปคือต้องเสียภาษี 26,000 บาท

สรุปขั้นตอนคำนวนภาษี

- นำตัวเลขรายได้ทั้งหมดมาลบด้วยค่าใช้จ่ายและค่าลดหย่อนทั้งหมด จะได้รายได้สุทธิออกมา

- นำตัวเลขรายได้สุทธิมาลบด้วย 150,000 แรกที่ได้รับการยกเว้นภาษี และช่วงเงินได้สุทธิทั้งหมดที่อยู่ต่ำกว่าขั้นภาษีที่ต้องชำระ(เช่น จากรายได้สุทธิทำให้ทราบว่าต้องเสียภาษี 25% ก็ให้นำรายได้สุทธิมาลบด้วย 150,000 และช่วงเงินได้สุทธิทั้งหมดตั้งแต่ขั้น 5% มาจนถึงขั้น 20%)

- นำตัวเลขที่ได้จากข้อ 2. มาหาร 100 และคูณด้วยเปอร์เซ็นต์ภาษีที่ต้องเสียจากรายได้สุทธิ

- นำตัวเลขที่ได้จากข้อ 3. มารวมกับภาษีสะสมสูงสุดของขั้นที่อยู่ต่ำกว่า 1 ขั้น(เช่น ต้องเสียภาษีที่ 25% ก็ให้ดูภาษีสะสมสูงสุดของขั้น 20% คือ 115,000 บาท นำตัวเลขที่ได้จากข้อ 3 มารวมกับ 115,000 บาท ก็จะได้จำนวนภาษีที่ต้องเสีย)

**สำหรับช่วงเงินได้สุทธินั้น ของขั้น 5% คือ 150,000 บาท ได้มาจากการที่ละเว้นภาษีใน 150,000 บาทแรกแล้ว และอีก 150,000 ถัดมาก็จะมีการคำนวนภาษีตามปรกติ ส่วนของขั้นอื่นๆ จะได้จากการนำรายได้สูงสุดของแต่ละขั้นมาลบกับช่วงเงินได้สุทธิในขั้นก่อนหน้าทั้งหมด

ขั้นที่ 5: ข้อควรรู้อื่นๆ

- การยื่นภาษีบุคคลธรรมดาจะยื่นในช่วงต้นปีของทุกปี ปรกติแล้วจะเริ่มประมาณปลายเดือนมกราคมจนถึงปลายเดือนมีนาคม แต่ก็อาจมีการเปลี่ยนแปลงได้ จึงควรหมั่นเช็คปฏิทินของสรรพากรอยู่เสมอ

- ทั้งนี้จะมีรายได้ประเภทที่ 5-8 ที่ต้องยื่นแบบปีละสองครั้ง ครั้งแรกคือช่วงประมาณเดือนกรกฎาคม โดยจะเป็นการแสดงรายได้ตั้งแต่ 1 มกราคม-30 มิถุนายนของปีนั้นๆ ส่วนครั้งที่สองก็คือยื่นปรกติในปีถัดไปเพื่อสรุปรายได้ทั้งหมดในปีก่อนหน้า

- ในกรณีที่ถูกหักภาษี ณ ที่จ่ายไปเกินจำนวนภาษีที่ต้องจ่ายจริง สามารถขอเงินจำนวนที่เกินมาคืนได้ เรียกว่าการขอเงินคืนภาษี

สามารถติดตามบทความเพิ่มเติมได้ ที่นี่..